この記事を書いている人

税理士 堀 龍市

投資専門会計株式会社 代表取締役

税理士(近畿税理士会所属 登録番号092469番)

FXや仮想通貨、株式やバイナリーオプション等、投資の税金対策や法人化に精通。

有名トレーダーをはじめ全国の投資家らの税務顧問を多数担当し、専門誌での連載などメディア実績多数。

業務にはオンラインも活用し、北は北海道から南は沖縄の離島までクライアント実績を持つ。

最近ではFXに並んで、ビットコインやその他のアルトコインなど、仮想通貨取引をしている方からも、法人化して法人名義で取引をしようと思っているのですが……、というご相談をいただくことが非常に増えてきました。

確かに会社を設立し、法人名義で取引することで、より効果的な節税対策を行ったり、万が一損失が出た場合でも、個人のままでは損失を繰り越すことが出来ませんが、法人化をすることで繰り越しができるなど、メリットも非常に多くなります。

ただ、全ての方にとって有効なわけではもちろんありませんので、その方にとって不利益にならないよう、弊社では事前にどれだけ効果が出るか、個別のシミュレーション資料を無料でお作りしてからご判断いただくという流れにしておりますが、その中で判断基準となる点がいくつかかありますので、今回は仮想通貨取引を法人で行うメリットとデメリットについて、税理士の立場から解説していきます。

法人化してビットコイン等の仮想通貨取引を行うメリットとは?

まずは、法人名義で仮想通貨取引を行うメリットについて、順番に解説していきましょう。

利益の額によっては個人名義で行うよりも税率が低くなる

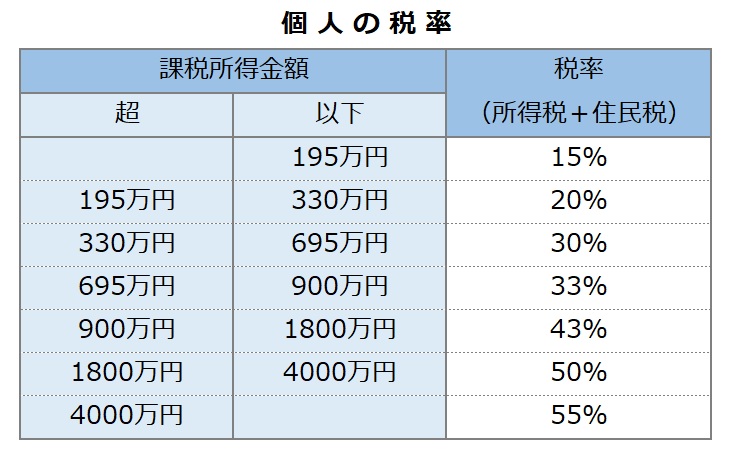

個人の場合、仮想通貨取引による所得は「雑所得」といい、会社員の方ならお給料など、他の「総合課税の所得」と合算した上で、「累進税率(所得が高くなればなるほど税率が上がる)」により税金がかかります。

その税率は次の表の通りです。

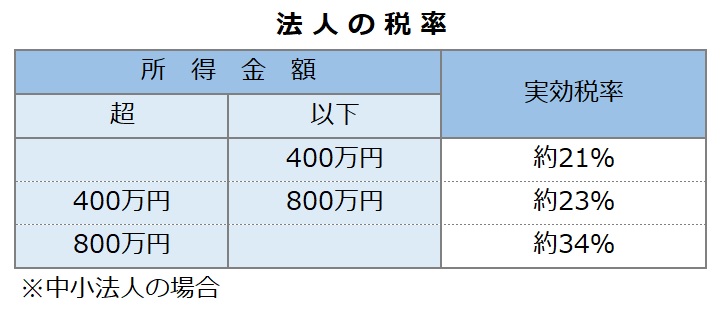

一方で、法人にかかる税金の実効税率(法人税、法人住民税、法人事業税などの法人にかかる税金をすべて考慮した税率)は、次の表のようになります。

例えば、年収480万円のサラリーマンの方だと給与所得は約330万円になりますので、この人が仮想通貨取引で利益を上げれば、1円の利益から30%の税金がかかることになります。

一方で、法人で仮想通貨取引を行った場合には、800万円以下の利益に対して税率は約23%(400万円以下の部分は約21%)のため、税率だけを単純に比較した場合、前述のサラリーマンは法人で仮想通貨取引を行った方が有利ということになります。

個人ではできない効果的な節税対策が可能になる!?

前項では、単純に税率を比較してみましたが、実は、法人の場合には個人ではできない節税対策が複数存在するため、単純に税率のみで比較してしまうと、間違えて損をしてしまう可能性が出てきます。

一例として、

- 本人A:サラリーマン 年収480万円

- 配偶者:専業主婦

が二人で法人を設立し、仮想通貨取引で年間300万円の利益をあげたとして考えてみましょう。

何も対策をせずに法人税等を支払ってしまうと、約71.3万円の税金を納めることになります。ただそれでも、Aさんが個人で仮想通貨取引していたとしたら、約90万円の税金を追加で納めることになるので得ではありますが、法人ならではの対策を行うことで、更に節税が可能になります。

例えば基本的な方法としては、奥さんに会社を手伝ってもらい、そのお礼に利益の中から100万円をお給料として奥さんに支払ったとします。

法人の場合、奥さんに支払ったお給料は経費になりますので、その分税金が減って納税額は49.8万円、つまり約22万円も税金を減らすことが可能になります。

これは非常に基本的な方法ですが、法人化をし、節税スキルの高い税理士に依頼をすることで、その他にも、複数の効果的な税金対策を行うことが可能です。

損失を繰り越すことができる

冒頭でも少し述べましたが、現在、個人の仮想通貨取引は、損失が出たとしても、国内FXのようにそれを繰り越すことが出来ません。

但し、法人化をし、法人口座で取引することで、それを10年間繰り越すことが可能になるため、その損をリカバリーする間の税金を抑えることが出来ますので、非常に大きなメリットがあると言えるでしょう

(例えば1000万円の損失を出してしまった場合、個人だと繰り越せませんが、法人なら10年間、その損失を繰り越せることから、その間に1000万円以上の利益が出るまでは、税金がかからないということになります。

尚、国内FXの場合、繰り越すための申告を行うことで、損失を繰り越すことが出来ますが、期間が3年間ですので、こちらも法人化することで、10年に延ばすことができ、またFXと仮想通貨間でも損益通算が可能になります)。

関連記事>>>『BTCなど仮想通貨の損失は繰越し出来る?投資専門の税理士が解説』

法人だと先に利益が出て、あとから損失が出た場合でも繰り戻すことが可能!?

前項で、損失が出た場合に繰り越しができるという話をしましたが、実際には先に利益が出てあとから損失が出るといった逆のパターンも起こりえます。

例えば2017年末にかけて、ビットコインが暴騰しましたが、そこで仮想通貨取引を始めたものの、2018年は下がってしまい、損失が出てしまっているという方も非常に多いのではないでしょうか。

なので、毎月、東京と大阪で行わせて頂いている無料相談会や、メールでのお問い合わせでも、

「昨年は利益が出たんですが、年明け早々、既に同じくらいの損失が出てしまいました。

まだ確定申告の時期はこれからですが、昨年分の利益に対する税金は納めないといけないのでしょうか……。」

といった悲痛なご相談を受けることもよくあります。

つまり大きな利益を確定し、明るい気持ちで年を越していたのに、年明け早々の暴落で大きく損を出したため、手元のお金は一円も増えていないのに、利益を出した日と、損失を出した日の年が違ったというだけで、納税が重くのしかかっている状況です。

上記のようなケースでは、個人口座でトレードをしている場合は正直どうしようもありません。

ただこのようなケースに関しても、予め法人口座でトレードをしていれば、実は対応することが可能です。

法人税には「繰戻還付」という制度があり、1年目に利益が出て税金を納めていても、2年目に損失が出た場合、その損失を翌年以降に繰り越すのではなく、前年に繰り戻して法人税の還付を受けることが出来るのです。

所得税にも繰戻還付という制度はあるのですが、この制度の対象は不動産所得、事業所得、山林所得、譲渡所得の損失だけで、残念ながら仮想通貨取引の所得が該当する雑所得の損失は対象になりません。

法人で仮想通貨取引を行うデメリットとは?

ここまで法人で仮想通貨取引を行うメリットについて解説してきましたが、もちろん誰にでも有効なわけではなく、デメリットも存在します。

よくメリットだけを伝えて煽るような記事も見かけますが、後々損をしないためには、デメリットもしっかりと理解した上で検討することが大切です。

利益の額によっては、個人よりも税率が高くなる

先ほど述べた「利益の額によっては個人よりも税率が低くなる」の逆のパターンになります。

もう一度、上記の個人と法人それぞれの税率を見比べていただきたいのですが、今度は、例えば専業トレーダーとして仮想通貨取引をしていた(つまり、仮想通貨取引以外の収入はゼロ)としましょう。

個人で仮想通貨取引をしていれば、利益が330万円までは税率は20%ですが、法人で仮想通貨取引を行った場合には、1円の利益であっても約21%の税金がかかります。

これは非常に単純な比較ですが、これだけを見ても、その方の状況や利益の額によっては、個人の方が有利になるケースも存在します。

法人化をする費用がかかる

法人名義で取引する場合、もちろん事前に会社を設立する必要があります。

この場合、株式会社か合同会社を設立することになりますが、それぞれの費用は、およそ

- 株式会社:20.2万円(登録免許税+定款認証費用)

- 合同会社:6万円(登録免許税)

となっていて、司法書士などの専門家に設立を依頼した場合には、さらにその費用がかかります。

ちなみに、同時に弊社の「FX節税お任せパック法人タイプ(仮想通貨も可能)」へご契約の方は、法人設立の費用は弊社が負担致しますので無料で設立することが可能です(但し行政に支払う法定費用はかかりますのと、弊社指定の司法書士に限ります)。

尚、法人の設立に関する更に詳しい内容は、以下の記事にまとめてありますのでそちらをご参照ください

(FX法人化〜〜〜となっておりますが、法人の設立自体については、FXを行う法人も仮想通貨取引を行う法人も同じです)。

関連記事>>>『FX法人化の必要書類と会社設立の全手順、注意点を専門家が解説!』

法人の維持費がかかる

法人化を行うことで、当然その維持費がかかってきますが、FXや仮想通貨取引の場合は他のビジネスやお商売と比べると、在庫や設備投資等もほとんど必要ありませんので、非常に安くつくケースがほとんどです。

例えば別途、事務所を構えられる場合はその家賃等も必要になってきますが、実際にはご自宅の住所で登記される方も多く、他に維持費としてかかるものとしては、毎年7万円かかってくる均等割という税金と、あとは決算を依頼する税理士費用ぐらいですので、一般的には年間5〜60万円ほどになることが多いでしょう(適切に処理することで税理士費用は経費として計上可能です)。

ちなみによく、FXや仮想通貨取引を、個人事業として青色申告したいとおっしゃる方がおられますが、実際には非常にリスクが高く、出来ないと考えておかれた方が良いでしょう。

関連記事>>>『税理士が教えるFXを個人事業として青色申告することのリスクとは?』

ほとんどの場合、青色申告をすることで受けられる65万円の控除を狙っておられるようですが、本来は税務署としても、素人が作ったバラバラな申告書をたくさん処理するよりも、プロの税理士が作った体裁の整った申告書の方が見やすいので、事業を始められた方は、その税理士費用分を国が負担するので作ってもらってね、というのがその控除の意味だと考えられます(なので金額もほぼ同額です)。

もし利益が出なくなった時には?

順調な間は良いけれども、

「もし法人化した後に利益が出なくなったらどうしよう……?」

と不安になって、躊躇される方も多いようですが、スキルの高い税理士がきちんとした対策を行うことで、その間の税金や均等割なども不要になり、復帰される時まで、会社を休眠させておくことが可能になります。

もちろん、解散・清算を行って登記そのものを抹消してしまうこともできますが、そのためには解散と清算でそれぞれ決算・申告(計2回)を行い、解散と清算でそれぞれ登記(計2回)を行うことになりますので、約40万円~50万円程度の費用がかかることもあり、特に問題がなければ、費用がかからない状態で休眠させておくのがベターでしょう。

まとめ

ここまで、法人化をして仮想通貨取引を行うことのメリットとデメリットをお話してきましたが、これらの基本的なことを踏まえた上で、特に法人に関しては、ここでは書き切れない節税対策なども複数ありますので、もしそこそこの利益が出ている方や、損失繰越が出来るように設立を考えておられる方は、弊社に限らず、仮想通貨やFXなどの投資に関する知識と、あと節税スキルや税務調査対策スキルの高い税理士に、一度シミュレーション等を依頼されてみることをお勧めします。

▶具体的な節税実績や、無料での法人化、無料節税シミュレーションについて見る >>> TOPページへ

※上記の内容は記事発行時のものです。税法は毎年変わります。現在のリアルタイムな税金対策の内容や、何かご不明な点がございましたら、お電話や以下のメールフォームからお気軽にお問い合わせ下さい。また、今よりどれだけ節税できるかの目安となる「シミュレーションのサンプル資料」を無料で差し上げております(もちろん相談されても、こちらから契約を迫ったり、セールスや勧誘等を行う事は一切ございませんのでどうぞご安心下さい)。