この記事を書いている人

税理士 堀 龍市

投資専門会計株式会社 代表取締役

税理士(近畿税理士会所属 登録番号092469番)

FXや仮想通貨、株式やバイナリーオプション等、投資の税金対策や法人化に精通。

有名トレーダーをはじめ全国の投資家らの税務顧問を多数担当し、専門誌での連載などメディア実績多数。

業務にはオンラインも活用し、北は北海道から南は沖縄の離島までクライアント実績を持つ。

毎年、確定申告の時期になると増える質問の一つが、「FXや仮想通貨(暗号資産)の経費について」です。

以前は、

「個人の場合はいかに適切に経費を計上するかが大事ですよ」

とお伝えしていましたが、結論から申しますと、国税より所得税の通達の改正があり、令和4年から個人口座では、それまでと同じ方法で経費を計上することが難しくなりました(法人は関係ありません)。

今回はその辺りの詳細と経緯について解説いたします。

▼以下の目次の知りたい内容をクリックすることでジャンプが可能です。

個人のFXや仮想通貨(暗号資産)は何所得として申告する?

そもそも個人における所得とは

- 利子所得

- 配当所得

- 不動産所得

- 事業所得

- 給与所得

- 退職所得

- 山林所得

- 譲渡所得

- 一時所得

- 雑所得

があり、FXや仮想通貨(暗号資産)の所得は、雑所得として申告します。

尚、たまに「事業所得として申告するつもりです」とおっしゃる方が無料相談でもおられますが、過去に判例があり、例え専業トレーダーであったとしても、それは現実的ではなくリスクも大きいため弊社ではお勧めしておりません。

▼FXや仮想通貨(暗号資産)を事業所得として青色申告できるかについて、詳しくはこちらをご参照下さい。

以前に法人化のことも絡めた、FXの節税タイミングについて書かせていただきましたが、そんな中、お問い合わせをいただく内容として、 「今はまだ会社員をしていますし、法人化は早いかなと思ってるんですけれど、個人事業としてFXの …

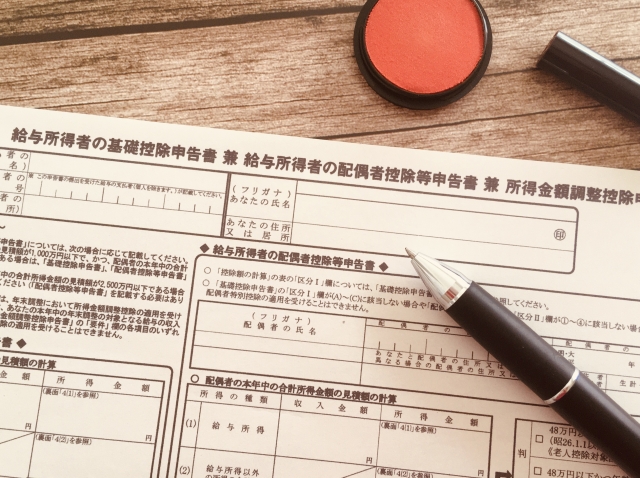

雜所得が「公的年金」「業務」「その他」の3種類に分かれた?

上記の雑所得ですが、税制改正により、

- 公的年金

- 業務

- その他

の3つに更に分けられました。

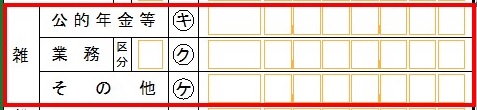

ちなみに、現在の申告書を見るとこのように3つの区分が出来ています。

この内「公的年金」は関係ありませんので、FXや仮想通貨(暗号資産)が関わってくるのは「業務」と「その他」の2つですが、それぞれの申告方法や特徴について解説します。

雜所得「業務」の特徴とは?

「業務にかかる雜所得」として申告する場合は、収入から経費を差し引くことが可能です。

ただし条件として、記帳や帳簿の保存が原則、必要となります。

そのため、この記帳作成や保存にかかる手間や費用が発生することがあります。

雜所得「その他」の特徴とは?

「その他の雜所得」として申告する場合は、記帳や帳簿の保存は不要ですが、経費として認められる範囲が非常に限定されます。

原則として、直接原価(商品の仕入れ代)のみが控除対象となります。

つまり、FXや仮想通貨(暗号資産)の取引においては、差し引けるのは売却原価のみ(いわゆる直接原価項目のみ)になると見込まれており、FXや仮想通貨において「直接原価」が何にあたるのか例を挙げると、

例えばドル円を100円で買った場合、この100円が直接原価(取得するのにかかった価格)に当たります。

それを120円で売ったとしたら、直接原価である100円のみを差し引いて20円の利益(差益)となり、それ以外のもの(直接原価以外のもの)は引けませんので、以前のようにパソコン代や通信費、書籍代やセミナー代などはもちろん、FXや仮想通貨において経費として引けるものは基本的になくなります。

申告方法の選択肢としては3種類?

上記の理由から、以前のように確定申告に向けて、前年の取引報告書をダウンロードし、それを申告するという方法では、PCや通信費などの経費は計上出来なくなったというわけです。

それを踏まえて申告方法としては以下の3種類になるでしょう。

- その他の雑所得として申告する……直接原価以外は経費として差し引けない

- 業務の雑所得として申告する……毎月帳簿の作成と保存を行い、以前のように経費を計上して申告する(但し税務調査で否認されるリスクがあります)

- 法人化を検討する

現実的な対策としては「その他の雑所得」で申告するか法人化すること?

上記の3つは可能性としてあげましたが、それぞれに特徴と注意点がありますので、事前に理解しておきましょう。

1.その他の雑所得として申告する

これについては、帳簿作成や保存が必要ありませんので、以前のような形式で確定申告を行えば構いません。

但し、上記で解説した直接原価以外の経費は計上できません。

2.業務の雑所得として申告する

こちらは以前のように、利益を上げるためにかかった費用は経費として計上出来ます。

一般的に考えられるものとしては、

- 仮想通貨の場合、その取得費

- 売買(取引)手数料や入出金に関する振込手数料

- 通信費(取引にかかった分のインターネット接続費用や、口座開設時の郵送代など)

- 研修費(FXや仮想通貨取引に関するセミナーの受講費など)

- 研修を受けるためにかかった交通費や宿泊費

- 新聞図書費(FXや仮想通貨などの投資に関する書籍や雑誌など。また投資に関するE-BOOK や配信サービス等の費用など)

- 事務用品費(トレードに使った分の、コピー代や筆記用具、プリンタのインク代など)

- FXや仮想通貨取引に関する器具・備品・消耗品費

などがあげられるでしょう。

但しその為には、帳簿の作成と保存が必要となり、これも何でもいいわけではなく、記帳方法や保存方法が厳密に定められていますので、余程それらに長けている方でなければ、年に一度の確定申告の依頼ではなく、税理士等の専門家に毎月の顧問契約を依頼することになるかと思いますので、その分の費用がかかることになります。

また重要な注意点として、業務の雑所得として申告したとしても、税務署に認められるかどうかはまた別の話で、もし税務調査で否認された場合、そこで決着がつかなければ先は裁判となりますので、それを前提として申告を行うことになります。

もし裁判に負けた場合は、本来支払うべき税金との差額だけでなく、延滞税などのペナルティも支払う事になりますので注意が必要です。

▼延滞税などFXや仮想通貨(暗号資産)のペナルティについてはこちらをご参照下さい。

弊社は日頃から、FXやビットコインなどの仮想通貨、その他の投資に関する節税や税務申告の代行をさせて頂いておりますが、それぞれの税金には、当然ながら様々な規定が設けられており、それに違反すると罰則としてペナルティーの税金が …

3.法人化を検討する

上記のリスクを考えると、同じく帳簿の作成や保存を行って経費を計上するにしても、法人化をすることで、

- 「業務の雑所得」として否認されるリスクがない

- 依頼をする税理士費用を経費として計上できる(個人の場合は出来ません)

- そもそも経費として計上できるものの幅が増える(節税に繋がる)

- 最大10年間、損失を繰り越すことが出来る(もし損失を出した場合は保険として活用できる)

- 高レバレッジで取引できる

などのメリットを享受できますので、こちらの方が現実的だと言えるでしょう。

実際、多くの利益を上げられているトレーダーの方は、ほぼ皆さん法人化されている印象です。

ただし注意点として、法人として申告するには、原則法人口座でトレードを行う必要があり、個人の所得を法人に移し替えることは出来ませんので、予め理解しておくようにしましょう。

ちなみに、FXのレバレッジだけを考えれば、海外業者を使えば個人でも高レバレッジをかけられますが、海外業者は雑所得でも「総合課税」となり、税率が最大55%となりますので、利益が見込まれる方は法人化して節税されることをお勧めします。

▼海外FX業者の税金についてはこちらをご参照下さい。

海外FX業者の税金はいくらかかるの?間違えると税務署が来た! 2012年の1月1日からFXに関する税制が改正になり、店頭取引(相対取引)のFXと、くりっく365の税制が申告分離課税に一本化され、一律20%の税金となりまし …

FXや仮想通貨で無料で法人化する方法とは?

ちなみに、法人や会社設立と聞くと大げさなことのように思われがちですが、実際には書類上のことになりますので、司法書士に依頼をすれば、会社設立は数週間で自動的に完了します。

なので弊社のクライアント様でも、専業の方はもちろん、サラリーマンをしながら兼業でされている方も多くおられます。

尚、通常は法人を設立するのに初期費用がかかりますが、弊社の申告サービスにご依頼の方は、会社設立費用については弊社が負担させて頂いております(行政等に納める費用等は含みません。提携の司法書士に限ります。詳しくはページ下部のフォームよりお問い合わせ下さい)。

もちろん、法人口座への移行もメリットとデメリットがありますので、誰にでもお勧めできるものではありませんが、個々のトレードスタイルや、レバレッジなど重要視されるポイントによってそれらも異なってきますので、以下の記事を参考に事前に理解された上で、検討されることをお勧めします。

▼FXや仮想通貨における個人と法人のメリットとデメリット、また法人化の基準と引き継ぎ方についてはこれらの記事をご覧下さい。

毎月の無料相談会では、FXの法人化に関するご相談も多いのですが、お勤めの方にとっては、法人化や会社設立と聞くと非常にハードルが高いというイメージをお持ちの方も多いようで、また税金のことで間違った認識をされている方も多くお …

最近では、FXや暗号資産(仮想通貨)を法人化して取引することで、税金面でも非常に有利になることが徐々に周知されて来ているようで、弊社にも、トレードを行うための会社を設立したいというご相談がかなり増えてきており、毎月複数の …

まとめ

今回は、通達の改正により、個人のFXや仮想通貨(暗号資産)の確定申告で、以前と同じようには経費を計上することが難しくなったことと、それに対する対策法について解説致しました。

利益が少ない内は「その他の雑所得」として、売買手数料以外の経費計上は諦められるのも一つですし、利益が増えてきた場合は、早めに法人化をして、節税などを考えられるのも良いでしょう。

尚、個人から法人化をした場合、今よりどれだけ節税できるかを迷われている方に、3つのパターンを当てはめたシミュレーション資料を無料で差し上げておりますので、ご希望の方は以下のメールフォームよりお申し込み下さい

(申し込みをしても、こちらから営業やセールスを行うことは一切ありませんのでご安心下さい)。

▶具体的な節税実績や、無料での法人化、無料節税シミュレーションについて見る >>> TOPページへ

※上記の内容は記事発行時のものです。税法は毎年変わります。現在のリアルタイムな税金対策の内容や、何かご不明な点がございましたら、お電話や以下のメールフォームからお気軽にお問い合わせ下さい。また、今よりどれだけ節税できるかの目安となる「シミュレーションのサンプル資料」を無料で差し上げております(もちろん相談されても、こちらから契約を迫ったり、セールスや勧誘等を行う事は一切ございませんのでどうぞご安心下さい)。