この記事を書いている人

税理士 堀 龍市

投資専門会計株式会社 代表取締役

税理士(近畿税理士会所属 登録番号092469番)

FXや仮想通貨、株式やバイナリーオプション等、投資の税金対策や法人化に精通。

有名トレーダーをはじめ全国の投資家らの税務顧問を多数担当し、専門誌での連載などメディア実績多数。

業務にはオンラインも活用し、北は北海道から南は沖縄の離島までクライアント実績を持つ。

弊社は日本で唯一の、FXや暗号資産(仮想通貨)など、投資の税金専門の会計会社(税理士事務所)ですので、日頃からそれらに関する問い合わせが、日本全国より多数届くのですが、毎年、年末から年明けになってくると、中でも「確定申告に関する質問」が非常に多く寄せられます。

中でも多いのが、ご自身で申告しようといざ準備を始めたものの、確定申告書を見ていくうちに分からないことがたくさん出てきて、困った末に弊社へ連絡して来られたというケースもよくあります。

特に初めて確定申告をされる方にとっては、自分自身が「どの申告書を使用すればいいのか?」、「どこに何を書けば良いのか?」、何から手を付けていいのかすら分からないという方も多いかもしれません。

今回はそんな方のために、実際の確定申告書を使って、基本的な内容から具体的にどうすれば良いのかを解説していきたいと思います。

まずFXの利益?所得?どの数字に対して税金がかかるの?

非常に基本的なことですが、日々のお問い合わせや、毎月東京と大阪で行わせていただいている無料相談会などでお話を伺っていますと、FXの「利益」や「所得」、「収入」など、ゴッチャになられている方が結構おられます。

日頃はあまり意識されないかも知れませんが、税法上はそれぞれにちゃんと意味があります。

まずFXで上がった「利益」、これはお分かりいただけるかと思いますが、税金というのは利益にかかるものではありません。

そこから、経費や控除を引いた「所得」に対してかかってくるものですので、そこを間違えてはいけません。

つまり

利益−経費や控除=所得

の、所得にかかるものだということをまずは押さえておいて下さい。

FXで確定申告が必要になるのは?

では次に、FXで確定申告が必要になるのはどういった場合かについてです。

これもよく問い合わせを頂く内容ですが、1年間の所得(FX以外の所得も全て含めて)の合計額が、全ての所得控除の合計額を超える場合は、原則として確定申告が必要になります。

少し難しい言葉が並んだかも知れませんが、先ほどお伝えした「利益−経費や控除=所得」の「控除」の部分のことで、日本の税制には利益から差し引ける「所得控除」というものがあり、特に会社員の方は聞かれたことのある方も多いかと思いますが、中には「社会保険控除」や「生命保険控除」、「住宅ローン控除」「扶養控除」など様々な種類のものがありますけども、最低ラインは「基礎控除」の58万円です(※令和7年税制改正により基礎控除は58万円になりました)。

中には、主婦や学生でも「年間の利益が58円までは申告しなくて大丈夫だよ」という話を聞かれたことがある方もいらっしゃるかも知れませんが、58万円という数字はこの基礎控除の額なのです。

ちなみに似た内容として、「お給料以外に所得が20万円以下なら確定申告は不要」という話を聞かれたことがある方もおられるかも知れませんが、これは全ての方に当てはまるものではありません。

条件としてはサラリーマンの方など給与所得者で、尚且つ年末調整のみで納税が完了する方の特例ですのでご注意下さい。

ちなみに、

- 個人事業をされている方

- 給与所得以外に所得がある方(2ヶ所以上から給料を貰っている方も)

- 年収が2,000万円を超える方

- 医療費控除や住宅ローン控除などを使われる方

これらの方は、例えFXの利益が1円でも確定申告が必要になってきますのでご注意下さい。

そもそもFXは何所得として申告するの?

では、実際に確定申告をするにあたって、FXの所得は何所得として申告するのかを知っておく必要があるでしょう。

結論から申しますと、個人のFXは「雑所得」になります。

但し、国内業者と海外業者では、同じ雑所得でも申告の仕方が異なりますので注意が必要です。

国内業者を使ったFXの所得は?

日本国内のFX業者を使った取引の場合は、雑所得の中でも「申告分離課税」というものになります。

ちなみに同じ個人の申告分離課税のものとしては、

- バイナリーオプション

- CFD

- 日経平均先物

- 日経225mini

- 商品先物(取引所で取引されるもの)

などがありますので、申告の際にはそれらと合算して確定申告する必要があります。

海外業者を使ったFXの所得は?

一方で、海外のFX業者を使った場合は、雑所得の中でも「総合課税」として申告することになります。

これと同じ個人の所得としては、

- 暗号資産(仮想通貨)

- アフィリエイト

- YouTuber

- せどり転売や物販ビジネス

- その他のネットビジネスなど

と同じになりますので、合算が可能です。

ただ注意しないといけないのは、これまでお伝えした通り、例え同じFXでも国内業者と海外業者では所得税の区分が異なりますので損益通算できません。

つまり、個人で両方の業者を使っていて、例えば国内業者では年間100万円の損失が出たが、海外業者では200万円の所得があった場合、損益通算は出来ませんので、海外業者の所得200万円に丸々税金がかかってくることになります(後に解説しますが、法人口座の場合は損益通算が可能です)。

ちなみに、海外業者は総合課税だと書きましたが、正確には金融庁に未登録の業者は総合課税となるというのが正しい条件です。

ただよく、海外業者を使われる理由として挙げられる高レバレッジ業者などは、基本的に金融庁に登録がありませんので、ほとんどの場合は総合課税と考えられるでしょう。

関連リンク>>>『金融庁登録業者一覧』

FXの税金はどのくらいの税率がかかるの?

前項で、国内業者、海外業者、それぞれの所得の種類をお伝えしましたが、ではFXの所得に対して実際どのくらいの税率がかかるのかについて見ていきましょう。

国内FX業者の税率は?

日本国内の業者を使って取引した場合、先ほどお伝えしたように個人の場合は雑所得の申告分離課税となり、一律20%の税率となります。

海外FX業者の税率は?

海外業者(金融庁に登録のない業者)を使った場合は、個人では一律20%とはならず、総合課税ですので、給与所得など他の所得と合算し、その所得額に応じて最大55%(住民税を含む)の税率になります。

つまり、海外業者で利益を見込まれる場合、個人口座でトレードしていると税額が非常に高くなる可能性がありますが、これについては以下のブログで解説していますので、興味のある方はご参照下さい。

関連記事>>>『海外FX業者の税金はいくらかかるの?間違えたら税務署が来た!』

FXでは何が経費になるの?

さて、税率が分かったところで、実際にいくら税金がかかってくるのか気になるところかと思いますが、先ほど税金というのは「利益−経費や控除=所得」の「所得」にかかると申しました。

つまりFXで上がった利益から、控除や経費を引いた額に対してかかってきますので、いかに多く経費を計上しようかと考えられる人も多くおられるでしょう。

ただ、よくある話ですと税務署に相談に行ったら「FXに経費なんてありません!」と言われてしまったというケースも耳にしますが、もちろんFXにも経費はあります。

もちろん無闇矢鱈に計上できるわけではなく、ここは税務署も非常によく指摘してくるポイントでもありますので注意が必要です。

以下のブログに詳しくまとめてありますので、基準などと照らし合わせて適切に計上するようにしましょう。

※所得税の改正通達があり、FXや暗号資産における経費の範囲が大幅に狭くなりました。詳しくは以下の記事をご参照下さい。

関連記事>>>『【悲報】FXや仮想通貨(暗号資産)の経費が認められなくなった?』

FXで損が出た場合は繰り越しできる?

尚、これも確定申告に関わることですが、FXで利益ではなく損失が出てしまった時に、国内FX業者を使った個人の場合は、3年間その損失を繰り越すことが出来ます。

ちなみに海外FX業者を使ったの個人の場合は出来ません(後にお伝えしますが法人の場合は繰り越し可能です)。

つまり、今年100万円の損失が出たとして、翌年100万円の利益が出た場合、税金がかからないというわけですね。

ただ、これも非常に多い間違いですが、損失の繰り越しというのは自動的にされるわけではありません。

繰り越すためには要件があり、例え損失が出ていたとしても必ず確定申告をしておく必要があります。

これも詳しくは別ブログにまとめてありますので、そちらをご覧下さい。

関連記事>>>『間違いない?FXの確定申告で押さえるべきポイントを税理士が解説!』

FXは事業所得として青色申告できる?

ちなみに、よくいただくご相談で

「個人事業として、FXを青色申告しようと思ってるんですが……」

とおっしゃる方がたまにおられます。

恐らく、雑所得ではなく「事業所得」として青色申告することで、青色申告控除の65万円を利益から引くことが出来るので得だと考えておられるのかと思いますが、残念ながらFXを事業所得として申告することは非常にリスクが高く、お勧めしておりません。

これについても別のブログ記事にてまとめてありますので、そのつもりだった人は、事前にチェックしておくようにして下さい。

関連記事>>>『税理士が教えるFXを個人事業として青色申告することのリスクとは?』

FXは法人化した方が得?

さて、実際に個人の確定申告のやり方について具体的に解説していく前に、話が少し横道に逸れますが、これまで国内業者と海外業者の損益を通算できないことや、海外FXや暗号資産などは、総合課税に分類されますので最大での55%(住民税を含む)の税率がかかってきてしまうことなどをお伝えしました。

比べると非常に不利な条件だと言えるかと思いますが、実はこれらは法人化することで回避できます。

そう言うと「法人なんて……」と、大げさに捉えられる方がたまにいらっしゃいますが、今は資本金1円から株式会社を設立することができますし(実際にトレードするにはそれでは厳しいでしょうが……)、司法書士にお願いすれば、専門的な知識が無くても設立できます。

ちなみに、弊社の法人サービスへお申し込みの方は、会社設立にかかる司法書士費用は弊社が負担させて頂いてますので、手数料は無料で設立が可能です(※弊社提携の司法書士に限ります。詳しい条件などは事前にお問い合わせ下さい)。

実際、弊社クライアント様の半分以上は、サラリーマンをしながら会社を設立されて、法人口座で取引されている方々ですが(公務員の方や副業禁止の会社にお勤めの方なども方法がありますので、こちらも興味のある方はご相談下さい)、上記のメリットの他にも

- 国内業者でも個人口座より高レバレッジで取引できる

- 個人よりも効果的な節税対策が可能

- 経費として計上できるものが増える可能性が高い

- 損失を10年間繰り越しできる

- 先に利益が出て、あとから損失が出た場合は繰り戻しが可能

などが挙げられます。

ちなみに、法人の実効税率は(所得が800万円までは)33%ですので、

「個人で海外業者を使った場合の55%(住民税を含む)と比べて得になるのは分かるが、個人で国内業者を使った場合の一律20%と比べると、損になるのでは?」

とおっしゃる方が結構おられます。

ただ、ここで思い出していただきたいのが、先ほどから何度かお伝えしている通り、税金というのは「利益−経費や控除=所得」の「所得」に掛かります。

つまり、上記の法人化するメリットにもあります通り、個人と比べて法人の方が、経費として計上できるものの範囲が広がるだけでなく、個人では出来ない効果的な節税法が色々ありますので、利益から引けるものがより多くなる結果、税金がかかってくる所得の額を抑えることができ、結果として税金の額を減らせる可能性が高くなります。

なので、「個人の国内FXだと税率は20%、法人だとおよそ33%ですよね?」と、単に税率の数字だけを見比べるのは大間違いで、そのように、税金というのは「利益−経費や控除=所得」の所得にかかってくるという大前提を正確に理解できていないと、結果として損をする可能性があるということを覚えておく必要があるでしょう。

こちらも詳しくは、別の記事にまとめてありますので、そこそこの利益が見込まれる方や法人化を検討されている方はご覧下さい。

関連記事>>>『知らないと危ない?FX法人化のメリットとデメリットを専門家が解説』

法人口座がない業者の場合は?

ちなみに、法人として申告するには、原則として法人口座で取引する必要がありますが、特に海外業者などで法人口座がないところがあります。

FXで有名なところだと「XM」、バイナリーオプション業者だと「ハイローオーストラリア」などが挙げられるでしょう。

弊社の場合、適切な対策を講じた上で、リスクを許容いただける場合に限り、それらの業者でも法人として申告をお受けするケースもありますが、そういった業者をお使いで、これから法人化を考えられておられる方は、リスクは出て来ますので事前に把握しておいて下さい。

関連記事>>>『XMやハイローオーストラリアなど法人口座がない業者は個人でOK?』

FXの具体的な確定申告のやり方について

それでは実際に、確定申告のやり方について解説していきましょう。

ちなみに今回は、サラリーマン(給与所得者)の方が、国内FXで利益が出た時の方法を例にお伝えします(海外業者をお使いの場合は異なりますのでご注意下さい)。

分かりやすいよう、具体的なモデルケースとして、

- 個人の国内FX業者で利益が出た

- 所得は給与所得と、国内FXのみ

- 給与所得:支払金額600万円、配偶者と扶養親族(18歳)あり

- FXの収支は、ABC証券 決済額(為替差益):700,000円、スワップポイント:80,000円

とします。

FXの確定申告の期間は?

FXに限らず、確定申告の期間ですが、基本的には毎年2月16日から3月15日までとなります。

ただ2020年分の確定申告はコロナの影響で、締め切りが2021年4月15日まで延長されたりとイレギュラーなケースもあります。

確定申告書など書類の入手方法は?

確定申告書の用紙は、管轄の税務署で入手することができます。

また国税庁のホームページから、確定申告書の用紙をダウンロードすることも可能です。

【関連リンク】

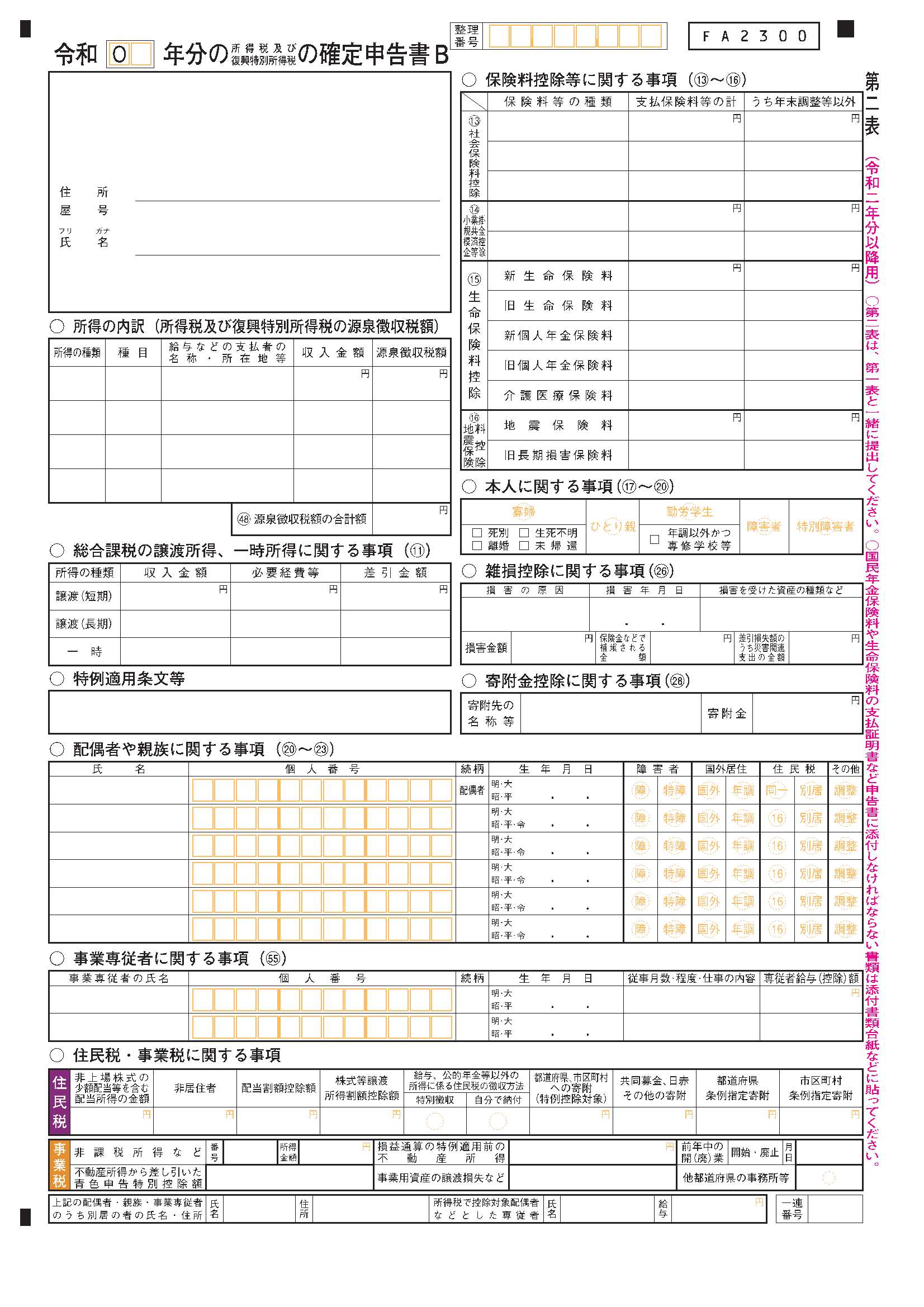

・確定申告書B(第一表・第二表)令和2年分以降用

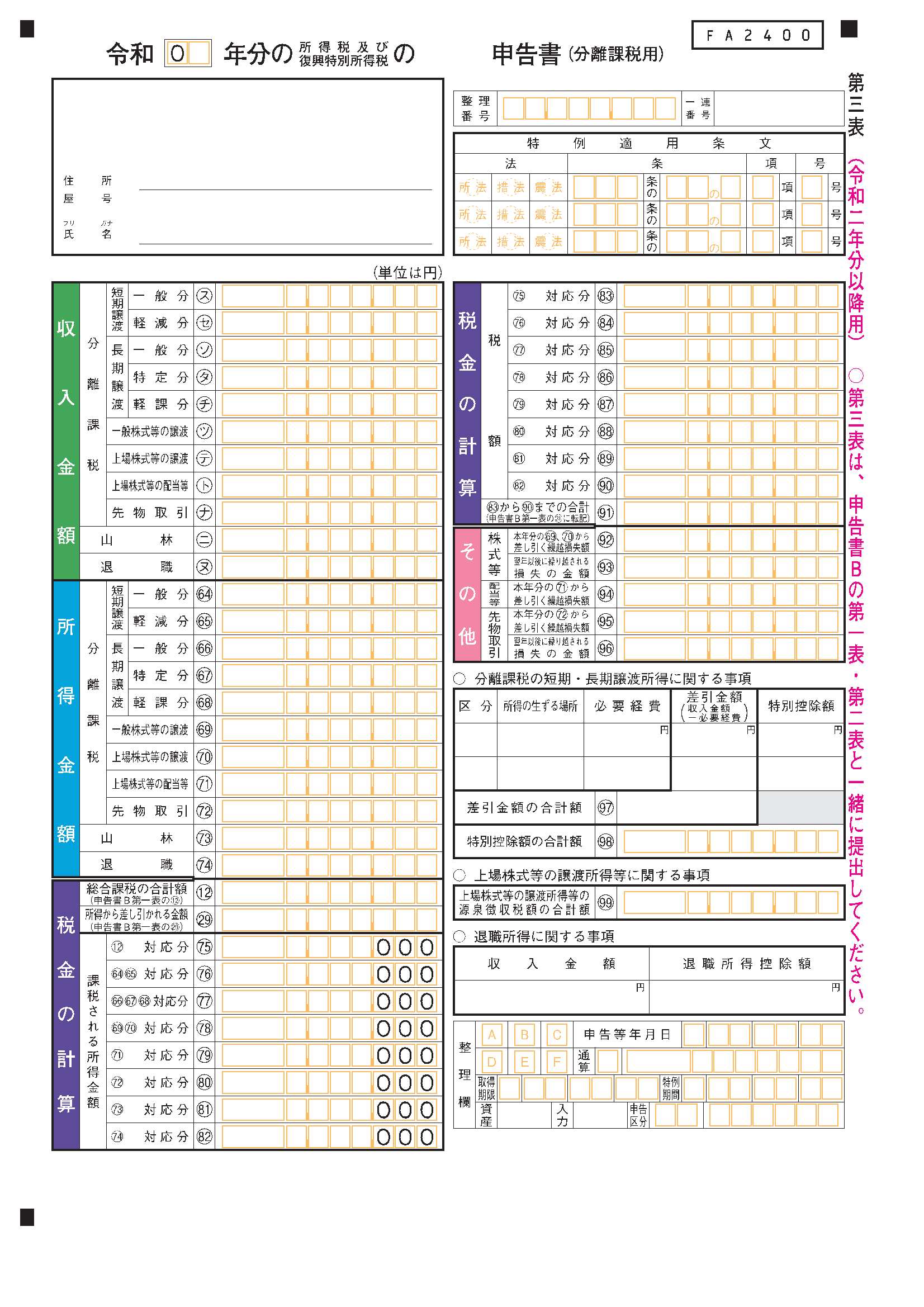

・確定申告書第三表(分離課税用)令和2年分以降用

但し、上記2点の書類は毎年変更になるため、直接のページではなくもう一層上のページも記載しておきます。

その他、記入の際に必要な書類は?

確定申告をするにあたって、申告書の他に

- 源泉徴収票

- FXの明細

が必要になってきます。

国内のFX業者でしたら証券会社から年間の収支がわかる明細書が送られてくるか、ホームページ上からダウンロードが可能です(業者により異なりますので、もし分からない場合は証券会社に直接問い合わせるようにしましょう)

ここまで準備できれば、いよいよ申告書に記入していきましょう。

確定申告書の具体的な記入方法について

では、実際の申告書の記入方法ですが、まずはすでに明確になっている部分を記入しましょう。

ご自身の情報(お名前や住所など)はお分かりだと思いますので、先に記入しておきましょう。

ちなみに管轄の税務署は、国税庁のホームページにて郵便番号や住所から検索が可能です。

※以下、申告書にある○の中に数字は、サイト上では機種依存文字となるため、()に数字に換えて記載しております。

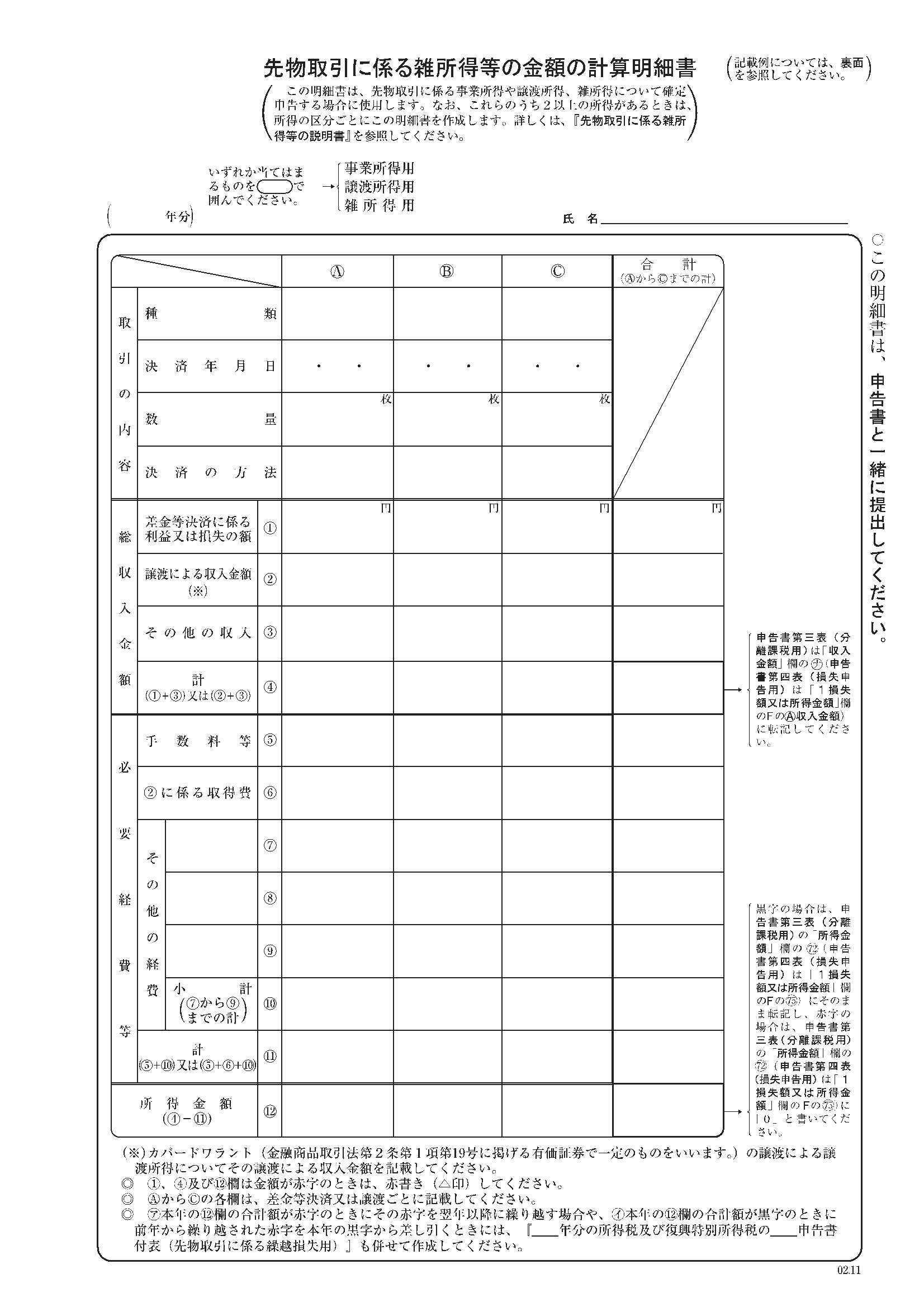

「先物取引に係る雑所得等の金額の計算明細書」に記入する

上段から、種類に「店頭」、決済の方法に「仕切」と記入します。

次に総収入金額の段ですが、

- 「差金等決済に係る利益又は損失の額」に為替差益を記入します。

- 「その他の収入」にスワップポイントを記入します。

- 「計」に先程の(1)と(2)を足したものを記入します。

その下段の「必要経費等」ですが、経費がある方は記入してください。

最下段の (12)「所得金額」には、経費ナシであれば先程の(4)の数字そのままを記入します。

一番右の列の「合計」には、複数ある場合は足して記入してください。

これで先物取引に係る雑所得等の金額の計算明細書の記入は終わりです(後ほどこちらの計算内容を申告書に転記していきます)。

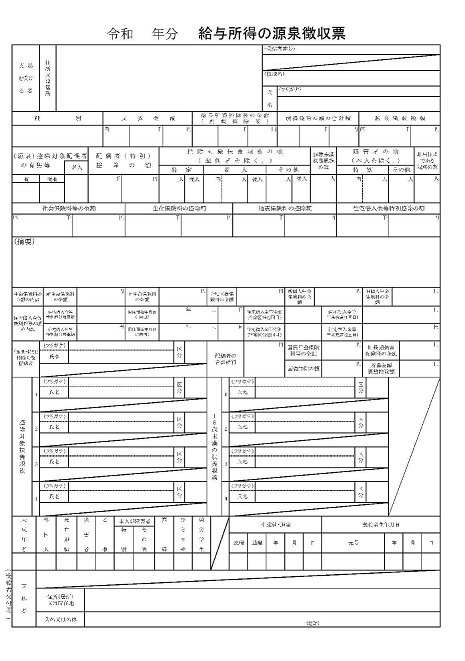

源泉徴収票の内容を確定申告書に転記する

この内容を申告書の「第一表」と「第二表」に転記します。

それぞれ行ごとに(ア)から(シ)、(1)から(99)まで文字や番号が振られており、第一表と第三表で同じ番号等が振られているところは同じ数字が入るということです。

計算が必要なところは、その計算式にもこの文字や番号が記載されていますので、落ち着いて順番に数字等を追いかけて行きましょう。

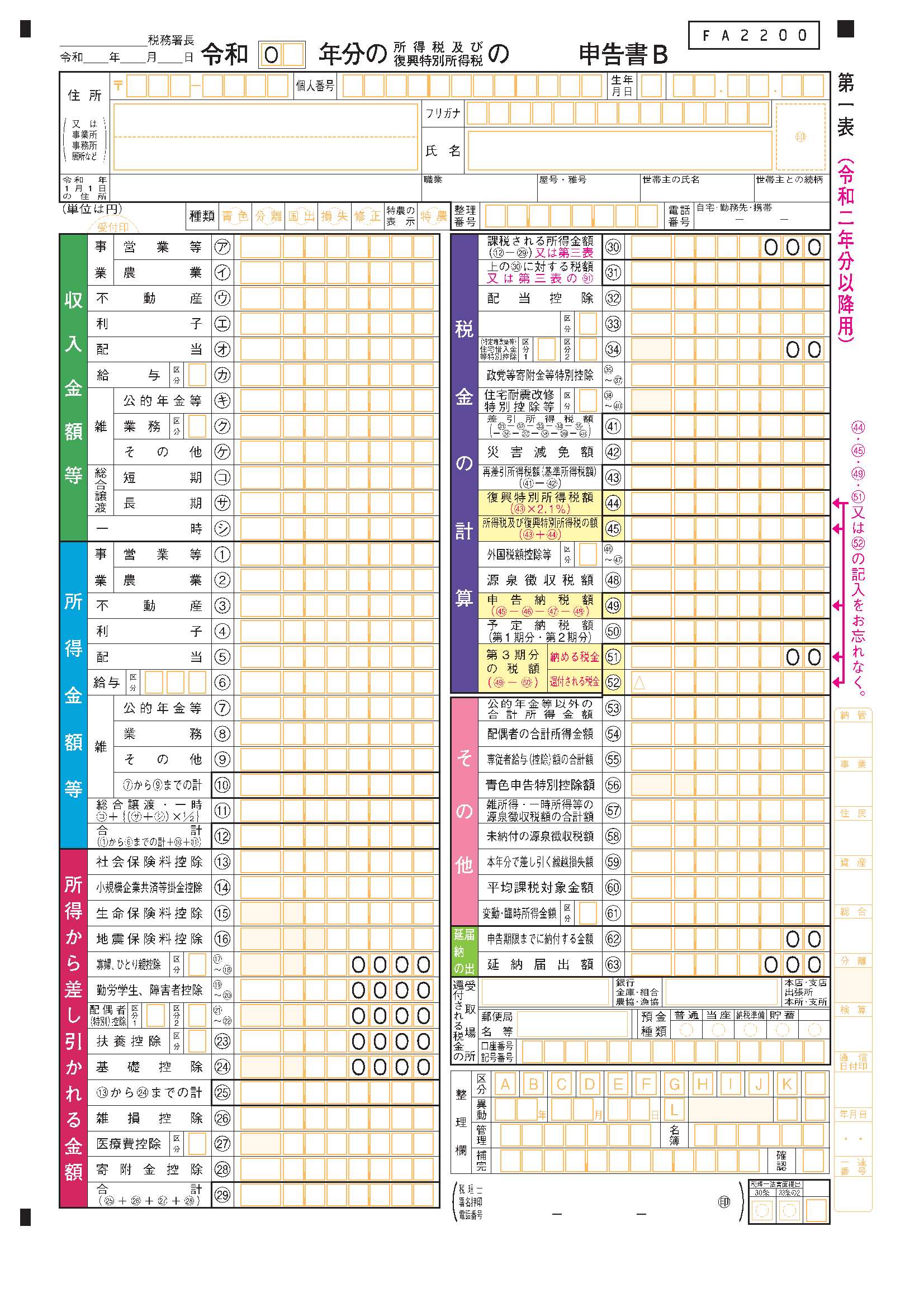

確定申告書B 第一表に転記してみよう

(カ)に「支払金額」を。

(6)に「給与所得控除後の金額」を。

(13)に「社会保険料等の金額」を。

(48)に「源泉所得税額」を。

確定申告書B 第二表に転記してみよう

左上の住所・氏名の欄のすぐ下の「所得の内訳」の部分も源泉徴収票の内容を元に記入(収入金額は支払金額と同じです)。

右上「保険料控除等に関する事項」((13)~(16))も同じく源泉徴収票の内容を記入。

中段下「配偶者や親族に関する事項」((20)~(23))に対象になる方がおられる場合は記入。

計算明細書から転記してみよう

次は第三表に記入します。

(ナ)に計算明細書の(4)の合計を記入。

(72)に計算明細書の(12)の合計を記入。

(80)に(72)の数字を転記。

簡単な計算や確認をしながら埋めていきましょう

ここから、第一表と第三表を行ったり来たりしますので、書く順番にコツが要ります。

一部簡単な計算をしその数字を転記する部分がありますので、解説していく順番に記入していくようにしましょう。

第一表の(12)に(1)から(6)までを足した数字に(10)と(11)を足した数字を記入。

第三表の(12)は同じですので、転記。

第一表(25)を計算します。

今回の条件では、先に記入した社会保険料控除などの他に、「配偶者(特別)控除」「扶養控除」「基礎控除」の欄にそれぞれ控除額が入ります。

第一表(29)を計算します。こちらも第三表に同じ(29)がありますので転記。

第三表の(75)は(12)から(29)を引いたものを記入(千円未満切り捨て)。

第三表(83)に(75)に記入した数字×所得税速算表から確認した税率をかけて、控除額を引いた数字を記入。

今回の記入の条件でいくと、給与の支払金額が6,000,000なので、税率20%をかけて、控除額427,500を引くという計算になります。

第三表(88)に(80)の数字×15%した数字を記入。

第三表(83)と(88)を足したものを(91)に記入。

第一表の(31) (41) (43)にも同じ数字を転記。

第一表(44)に(43)×2.1%した数字を記入。

第一表(45)に(43)と(44)を足したものを記入。

第一表(49)に(45)から(48)を引いたものを記入。

第一表(51)に(48)と同じ数字を記入。

この(51)にでてきた数字が今回納める所得税額ということになります。

これで申告書への記入は終わりです。

添付書類について

今回の条件の場合、記入した申告書等に加え、本人確認書類(マイナンバーカードなど)を添付します。

マイナンバーカードを持っている場合

表面だけでなく裏面も必要ですので、忘れずにコピーをとりましょう。

マイナンバーカードをお持ちでない場合

以下の(1)と(2)からそれぞれ一つ準備します。

(1)番号確認書類(写し)

- 通知カード(現在の氏名・住所が記載されているものに限る)

- 住民票の写し又は住民票記載事項証明書(マイナンバーの記載のあるものに限る)

(2)身元確認書類(写し)

- 運転免許証

- 公的医療保険の被保険者証(保険者番号及び被保険者等記号・番号部分が見えない程度に塗りつぶして添付)

- パスポート

- 身体障害者手帳

- 在留カード

まとめ

今回ご紹介した方法以外にも、最近では「e-tax」など、インターネットやスマートフォンを使った申告方法も充実してきました。

FXなどで、ただ申告を済ませたいという方にはそれらが非常に便利でしょうし、一方で、暗号資産の取引もされていたり、より節税対策や税務調査対策をされたい方などは、今回ご紹介した内容や、法人化も含めて専門家に依頼をされるなど、また申告方法とは違った部分がポイントになってきますので、ご自身が重要視される部分にあわせて選択されるのも一つでしょう。

ちなみに、これらを読まれても「あ〜、やっぱり税金って難しい…」と感じられて、「まぁ少々の利益だから良いか」と申告されないのは非常にリスクの高い行為になります。

過去に、無申告の結果、悲惨な目に遭われて弊社の無料相談会に来られた方もいらっしゃいましたが、後から「ちゃんとしておけば良かった……」と思っても後の祭りになりますので、リスクもきちんと理解した上で、しっかりと申告するようにしましょう。

【関連記事】

・『知らないと恐い?FXの税務調査の実体を教えます』

・『FXや仮想通貨の無申告や脱税などペナルティの種類と対応策について』

▶具体的な節税実績や、無料での法人化、無料節税シミュレーションについて見る >>> TOPページへ

※上記の内容は記事発行時のものです。税法は毎年変わります。現在のリアルタイムな税金対策の内容や、何かご不明な点がございましたら、お電話や以下のメールフォームからお気軽にお問い合わせ下さい。また、今よりどれだけ節税できるかの目安となる「シミュレーションのサンプル資料」を無料で差し上げております(もちろん相談されても、こちらから契約を迫ったり、セールスや勧誘等を行う事は一切ございませんのでどうぞご安心下さい)。