この記事を書いている人

税理士 堀 龍市

投資専門会計株式会社 代表取締役

税理士(近畿税理士会所属 登録番号092469番)

FXや仮想通貨、株式やバイナリーオプション等、投資の税金対策や法人化に精通。

有名トレーダーをはじめ全国の投資家らの税務顧問を多数担当し、専門誌での連載などメディア実績多数。

業務にはオンラインも活用し、北は北海道から南は沖縄の離島までクライアント実績を持つ。

最近では、暗号資産(仮想通貨)に関連したサービスが色々と増えてきていますが、一方でその税法の改正はなかなか追いついておらず、

「暗号資産の○○の税金について、どのように確定申告したら良いですか?」

といったご相談をいただく事も多くなって来ています。

また近頃では、投資目的でビットコインなどの暗号資産取引を始められる方だけでなく、それらに関連するNFTの購入のお話も増えてきました。

ちなみに、NFTが大きく注目され始めたのは2021年のことで、大人気漫画「ONE PIECE」の作品がNFTアート化して販売されたり、小学生の夏休みの自由研究(デジタルアート)が380万円で売却されたというニュースが流れ、そこでNFTを知った方も多いのではないでしょうか。

今回はそんなNFTの税金ついて、2022年4月に国税庁から個人の所得税について、「NFTやFTを用いた取引を行った場合の課税関係」として、それらに関する税務上の取り扱いの発表がありましたので、順に解説していきたいと思います。

関連リンク>>>『国税庁 No.1525-2 NFTやFTを用いた取引を行った場合の課税関係』

そもそもNFTとは?

2021年、突然話題になった『NFT』ですが、正式には「Non-Fungible Token」、つまり非代替性トークンと言われるもので、2017年に誕生したゲームに端を発するものです。

具体的には、ブロックチェーン技術を利用してコピーや改ざんを防止し、アート作品や音楽、電子書籍、ゲーム内アイテムなどのデジタルデータに、唯一無二の資産価値を付与したものを指し、同じトークンは世の中に存在しません。

最近では、そのようなアート作品を売買できるマーケットプレイスも増えており、一般の方も気軽に参加出来るような仕組みが広がったことで、個人間のやり取りも活発に行われているようです。

また、二次販売を許可しているマーケットプレイスの場合、購入したNFTを誰かに売却するごとに、取引額の数%が作者(クリエーター)に還元されるような仕組みを組み込むことも可能です。

FTとは何か?

前章のNFTは同じトークンが世の中に存在しないのと異なり、『FT』、正式には「Fungible Token」という名の通り、こちらは代替性トークンと言われ、同じトークンが存在し分割が可能なものを指します。

具体的にはビットコインなどの暗号資産が代表的なものになります。

NFTの税金はどうなる?確定申告時の個人における所得の区分について

それではNFTの所得の区分について今回発表のあった内容を順に見ていきましょう。

そもそも個人の所得の区分は、大きく10個に分かれるのですが、今回関係のある所得の区分は「給与所得」「事業所得」「譲渡所得」「一時所得」「雑所得」で、そのNFTがどういった性質のものかによって変わってきます。

今回の発表で「対価の支払い」と「譲渡した場合」が明確になりましたので、順に見ていきましょう。

NFTやFTを対価として受け取った場合は4つに区分される!

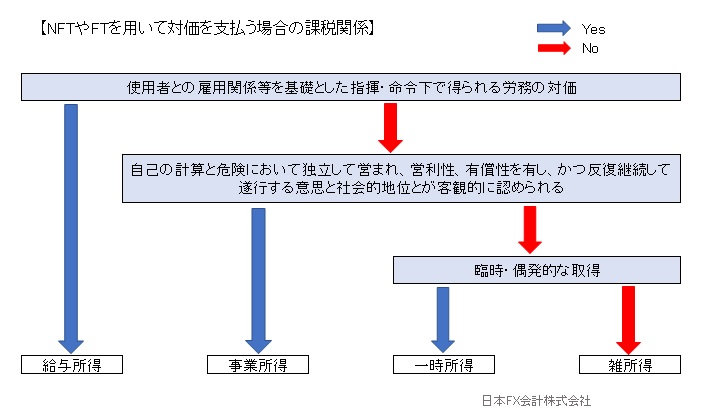

まず結論から申しますと、NFTやFTを用いて対価を受け取った場合、「給与所得」「事業所得」「一時所得」「雑所得」のいずれかに分類されることとなりました。

そのため、その所得がどの区分に当てはまるかの判断が必要になります。

給与所得として確定申告するケースは?

給与所得とは、勤務先から受ける給料、賃金、賞与などの所得をいい、いわゆる労働(労務)の対価として支払われるものですが、これをNFTやFT(暗号資産など)で受け取った場合は、給与所得として申告することになります。

実際に、2018年からGMOインターネットグループが、給与の一部をビットコインで受け取れる制度を導入するという記事が過去にありましたが、こういった方法をとる企業がこれからも増えるかもしれません。

すでに給与所得については、国税庁が公表している暗号資産のFAQでも、給与の一部を暗号資産で支給する場合、暗号資産による支給分も給与所得の収入金額に該当するとし、その評価も支給時の価額で評価すると記載されていています。

そのため、FTについては明確になっていたのですが、今回はNFTについても労働の対価として受け取った場合、給与所得として扱うことに決まったということです。

この給与所得に当てはまらない場合は、以下の区分のいずれかで申告することになります。

事業所得として確定申告するケースは?

国税庁のホームページには「事業所得とは、農業、漁業、製造業、卸売業、小売業、サービス業その他の事業を営んでいる人のその事業から生ずる所得をいう」とあります。

また、「事業所得とは、自己の計算と危険において独立して営まれ、営利性、有償性を有し、かつ反復継続して遂行する意思と社会的地位とが客観的に認められる業務から生ずる所得をいう」と、過去に最高裁で示されています。

そのため、「会社勤めの合間にやってます」というような場合は、事業所得には該当しないと言えるでしょうし、当てはまらない場合は以下の区分で申告することになります。

一時所得として申告するケースは?

一時所得とは、「営利を目的とする継続的行為から生じた所得以外の所得で、労務や役務の対価としての性質や資産の譲渡による対価としての性質を有しない一時の所得」のことを言い、いわゆる臨時・偶発的に取得したものを指します。

例えば、懸賞や福引の賞金品などがこれに該当します。

そして、これまでの3つの区分に当てはまらない場合は、雑所得として申告することになります。

参考までに以下の画像もご覧ください。

NFTを譲渡した場合の確定申告は?

冒頭でもお話した通り、アート作品を始め、様々なものが個人間で売買されているケースが増えてきています。

例えば、趣味で購入したクリプトアートを売却されるケースや、そもそもそういったクリプトアートを仕入れて販売するような事業を行っているというケースもあるでしょう。

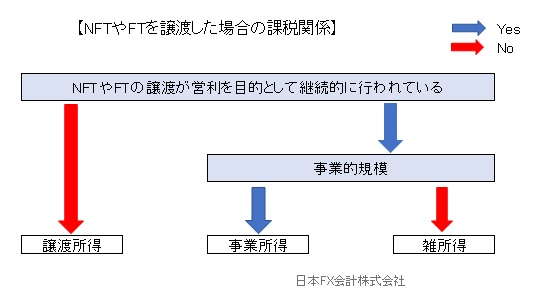

この場合は「譲渡所得」「事業所得」「雑所得」のいずれかの区分で申告することになります。

譲渡所得として確定申告するケース

譲渡所得とは「一般的に土地、建物、株式等、ゴルフ会員権、金地金などの資産を譲渡することによって生ずる所得をいう」とされています。

つまり、自分で作成したクリプトアートを売却(譲渡)するのではなく、購入したクリプトアートを個人に売却したら利益が出たというようなケースです。

例えば、クリプトアートを3年前に20万円で購入、その後友人に300万円で売却した場合の計算方法を見ていきましょう。

この場合、収入金額300万円から、取得費20万円と、特別控除額の50万円を差し引いた残り230万円に対して課税されることになります。

譲渡所得の場合、特別控除として50万円差し引くことができますが、注意点としては、雑所得よりもこちらのほうが得だからという理由で譲渡所得に出来るわけではありません。

また、営利目的で購入したNFTを譲渡(転売)されるケースはこれにあたりませんので、以下のいずれかの区分で申告することになります。

事業所得として確定申告するケース

クリプトアートを営利目的で継続的に販売を行っているような場合は、事業所得か雑所得で申告することになります。

ちなみにこの「事業所得か?」「雑所得か?」の判断は、自分で自由に選べるものではなく「事業的規模」なのかどうかで変わってきます。

この事業的規模については、要はその所得でご飯を食べているかどうかということなのですが、この事業的規模のお話の時によく出てくるのが「5棟10室」という言葉で、耳にした事がある方もおられるかも知れません。

これは個人の所得税の申告において、不動産所得でこの規模になったら原則事業として判断しますよという記載があり、その中で「貸間、アパート等はおおむね10室」「独立家屋はおおむね5棟」と書かれています。

あくまでも不動産所得の場合の基準ですが、規模感のイメージの参考になればと思います。

事業所得に該当しない場合は雑所得として申告します。

NFTの確定申告で注意すべきポイントとは?

NFTの確定申告を行うにあたって、いくつか注意すべきポイントがありますので、以下に解説していきましょう。

利益確定のタイミングに気を付ける!

NFT作品はイーサリアムブロックチェーン上で発行されることが多く、購入するためには暗号資産(主にETH・イーサリアム)が必要になります。

イーサリアム以外のブロックチェーン上でもNFTは発行されていますが、基本的には暗号資産(コイン・トークン)と交換する形での取得になります。

この交換したタイミングが、暗号資産の利益確定のタイミングに当たりますので、保有していたコインがNFTと交換した時に値上がっていれば、その差益に対して課税されます。

つまり、暗号資産で物品やサービスを購入した際に、利益が確定するのと同じと考えられますので、差益を所得に含め忘れないようお気をつけください。

NFTの確定申告は費用がかさむ!?

確定申告の際、取引数が多いとご自身で暗号資産の収支計算を行うことは容易ではありませんが、もし集計業者に依頼をしておられる場合は注意が必要です。

先ほどNFTの取引は、イーサリアムブロックチェーン上で行われることが多いとお伝えしましたが、イーサリアム以外にもブロックチェーンがあり、その取引の履歴のデータ取得が各チェーンによって少しづつ異なるため、集計を行う業者によっては安価では引き受けられない、もしくは一部のみしか対応していないといった業者もあるようです。

また、複雑な計算になった場合、費用がかさむことも予想されるため、利益が出た以上に計算費用がかかるような方も、出てくる可能性があるでしょう。

ちなみに毎年、暗号資産を含む確定申告の代行を、数多くさせて頂いている経験から申し上げますと、確定申告は期間が決まっていることから、その頃は申し込みも殺到しますし、また処理をするのに非常に時間がかかるため、集計業者によってはかなり早めに受付を締め切られるケースもありますので、もし検討されている方は出来るだけ早い時期から、ご自身が行っている取引内容で集計してくれる業者があるのか、またその費用はどのくらい必要なのか、事前に確認しておかれる方が良いでしょう。

ギリギリになって依頼できるところがないと分かった場合、ご自身では収支計算は難しいことも多く、もし申告期間を過ぎますとペナルティもかかってくる上に、万が一にも申告しなかった場合は、NFTは証拠が残ることから、税務署も簡単に調べることが出来ますので、目を付けられる可能性も高いと言えるでしょう。

関連記事>>>『FXや仮想通貨の無申告や脱税などペナルティの種類と対応策について』

まとめ

今回は、同じNFTでもその性質によって、確定申告の時にどの所得で申告するのかが変わって来るということを解説させていただきました。

年末になって慌てなくても良いように、自分が取引した内容は、事前に把握しておかれた方が良いでしょう。

ちなみに弊社では、2022年現在、NFTの取引をされておられる場合、確定申告代行のご依頼をお受けしておりません。

集計費用が非常に高額になるケースや、集計に必要なデータを揃える事が困難な場合が多く(特にNFTゲーム)、期限内に申告を完了する事が難しいケースが多いことから、それらの状況が改善されるまでは、お引き受けを見送らせて頂いております。

何卒ご理解賜りますようお願い致します。

▶具体的な節税実績や、無料での法人化、無料節税シミュレーションについて見る >>> TOPページへ

※上記の内容は記事発行時のものです。税法は毎年変わります。現在のリアルタイムな税金対策の内容や、何かご不明な点がございましたら、お電話や以下のメールフォームからお気軽にお問い合わせ下さい。また、今よりどれだけ節税できるかの目安となる「シミュレーションのサンプル資料」を無料で差し上げております(もちろん相談されても、こちらから契約を迫ったり、セールスや勧誘等を行う事は一切ございませんのでどうぞご安心下さい)。