この記事を書いている人

税理士 堀 龍市

投資専門会計株式会社 代表取締役

税理士(近畿税理士会所属 登録番号092469番)

FXや仮想通貨、株式やバイナリーオプション等、投資の税金対策や法人化に精通。

有名トレーダーをはじめ全国の投資家らの税務顧問を多数担当し、専門誌での連載などメディア実績多数。

業務にはオンラインも活用し、北は北海道から南は沖縄の離島までクライアント実績を持つ。

日頃から、電話やメールでの無料相談で寄せられる内容の中には、

「こんな方法を使って節税をしようと思うのですが……」

といったご相談がよくあります。それは全く構わないのですが、中には間違った内容も多くあり、それが複数寄せられるということは、間違った情報源が存在しているという可能性が考えられます。

今回はその一つをご紹介したいと思うのですが、それは

「節税対策として寄付をしようと思います」

というものです。弊社でもインターネットで調べてみたところ、

「寄付金控除を使ってFXの節税をしよう!」

といった主旨のサイトが複数存在していることに驚いたのですが、内容が不足しているものや、間違った認識のもの、また得だと思ってやったにも関わらず、よくよく考えてみると逆に損をしているといったケースも起こり得ますので、今回は寄付を使った税金対策について解説していきたいと思います。

そもそも寄付金とは?

そもそも寄付金についてですが、税務上、どういったものが当たるのかについて、まずは見ていきましょう。

(※今回、本文中の表記においては常用漢字である「寄付」に統一しておりますが、税法条文上、正しくは「寄附」となります。)

ちなみによく寄せられるご相談として、「ふるさと納税」については以下に詳細をまとめてありますので、あわせてご確認下さい。

関連記事>>>『ふるさと納税はFX投資家の節税になるのか?』

寄付金と交際費の違いについて

国税庁のHPによると「交際費等」とは、得意先や仕入先その他事業に関係のある者に対する接待、供応、慰安、贈答などの行為のために支出する費用とあります。

一方、「寄付金」とは、金銭、物品その他経済的利益の贈与又は無償の供与をいいます。

金銭や物品などを贈与した場合に、それが寄付金になるのか、それとも交際費等になるのか、まずは各々がそれをよく検討する必要があるといえるでしょう。

「特定寄付金」について

寄付といっても様々な寄付があります。その中でも、個人が国や地方公共団体、特定公益増進法人などに対して行った寄付を「特定寄付金」といい、その特定寄付金を支出した場合は「所得控除」を受けることができます。

「寄付金控除」とは?

寄付金控除受けるためには、条件を満たしている先に特定寄付金を支出し、自身で所得税の確定申告をすれば、所得控除をうけることができますが、ここで注意して頂きたいのは自動的にはならないということです。

他にも注意点として、1万円以下の寄付金は寄付金控除にはなりません。特定個人の寄付・私立の学校や学校入学の際に行われる寄付も対象外です。

それでは寄付金控除の対象先をみていきましょう。

寄付金控除の対象先について

寄付金控除の対象先については以下のようになります。

- 国、地方公共団体に対する寄付金

- 公益社団法人、公益財団法人その他公益を目的とする事業を行う法人又は団体に対する寄付金

- 財務大臣が指定した独立行政法人・地方独立行政法人に対する寄付金

- 自動車安全運転センター、日本司法支援センター、日本私立学校振興・共済事業団及び日本赤十字社などに対する寄付金

- 学校法人・ 社会福祉法人・更生保護法人に対する寄付金

- 民法34条の規定により設立された法人のうち一定のものに対する寄付金

- 政治活動に関する寄付金

- 認定特定非営利法人等(いわゆる認定NPO法人等)に対する寄付金

- 特定公益信託のうち公益の増進に著しく寄与する信託財産とするために支出した寄付金

- 政治活動に関する寄付金のうち一定のもの

寄付金控除の計算方法について

それでは寄付金控除の計算の仕方について、具体的な数字を用いて解説していきましょう。その前に、寄付金の控除には種類がありますので、その違いをまず知っておく必要があります。

寄付金控除には2種類ある?

寄付金控除には「所得控除方式」と「税額控除方式」の二種類がありますが、

- 所得控除……支払う税金を計算する元の金額を安くする方法

- 税額控除……支払う所得税*そのものを安くする方法

です。

*所得税は課税所得(年間の収入の合計から経費や扶養控除・医療控除などを引いたもの)をもとに支払う税金の額を決めます。

※この度、所得税の改正通達があり、FXや暗号資産における経費の範囲が縮小されました。新しい情報はリンク先の記事をご参照下さい。

>>>『【悲報】FXや仮想通貨(暗号資産)の経費が認められなくなった?』

所得控除方式とは?

「寄付金額 - 2,000円」が「所得控除」されます。

(*寄付金額はその年の総所得金額等の40%が限度。)

{所得金額−(寄付合計額-2,000円)}×各個人の税率=寄付金控除後の税額

ただ、こちらの方法は税率が特に高い人にしかメリットはありません。例を見ていきましょう。

所得税率が10%の方が1年間に5万円の寄付をした場合、

50,000円-2,000円=48,000円 ……この額が所得から控除されます

つまり、

48,000円×10%(0.1)=4,800円 ……この金額分、所得税から減少します。

税額控除方式とは?

寄付金のうち、政党若しくは政治資金団体に対する寄付金又は認定NPO法人等若しくは公益社団法人等に対する寄付金については、寄附金特別控除(税額控除)の適用を受けることもできます。

この場合、

- 政党若しくは政治資金団体に対する寄付の場合

……(寄付金額 - 2,000円)× 30%=寄附金特別控除額 - 認定NPO法人等に対する寄付の場合政党若しくは政治資金団体に対する寄付の場合

……(寄付金額 - 2,000円)× 40%=寄附金特別控除額 - 公益社団法人等に対する寄付の場合

……(寄付金額(一定の要件を満たすもの) - 2,000円)× 40%=寄附金特別控除額

となります。

(*寄付金の額の合計額は、原則としてその年の所得金額等の40%が限度。)

税額控除は、所得税額から直接控除されるというのが大きな特徴です。

同じように例を見ていきましょう。例えば認定NPO法人等へ1年間に5万円の寄付をした場合、

(50,000円-2,000円)×40%(0.4)=19,200円 ……この額が所得税額から控除されます

ただし、控除できる税額の限度は、1.の場合その年分の所得税額の25%相当額、2.及び、3.の場合それぞれの控除額の合計額が、その年分の所得税額の25%相当額となります。

その他の控除は?

住民税の控除について

寄付金が住民税の控除になる場合もあります。これは地方自治体ごとに条例が定められています。全国一律ではありませんのでご注意ください。

総務省のHPよると

基本控除額は(寄付金(※1)-2千円)×10%(※2)

(※1)総所得金額等の30%を限度

(※2)「都道府県・市区町村が条例で指定する寄付金」の場合は、次の率により算出

・都道府県が指定した寄付金は4%

・市区町村が指定した寄付金は6%

(都道府県と市区町村双方が指定した寄付金の場合は10%)

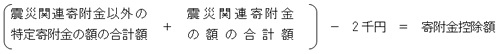

東日本大震災に関する義援金について

東日本大震災に関する義援金はふるさと納税の扱いで一般の寄付金控除よりも大きな控除を受けることができます。

国税庁のHPには次のようにあります。

特定寄付金を支出した場合、次の算式で計算した金額が、所得の金額から控除されることになります。

(注) 震災関連寄付金以外の特定寄付金の額の合計額は、所得金額の40%相当額が限度です。

震災関連寄付金以外の特定寄付金の額と震災関連寄付金の額の合計額は、所得金額の80%相当額が限度です。

東日本大震災以外の義援金を「ふるさと寄付金」扱いとする地方自治体もあります。支出した義援金の扱いについては、居住している自治体でご確認ください。

寄付金控除の注意点をまとめると……

寄付金控除を受けるためには、どの団体へいくらの寄付をしたかの証明書類が必要です。

寄付金控除は年末調整で処理することが出来ませんので、必ず確定申告をしましょう。サラリーマンの方は年末調整では寄付金控除はできません。確定申告書・源泉徴収票・特定寄付金控除対象先から寄付した際にもらう領収書で確定申告します。

またほとんどの方は寄付金控除は税額控除を選んだほうがお得です。ただ、神社の祭礼等の寄贈金高額所得者の場合、所得控除を選んだほうが良い場合もあります。

結論:FXの節税対策として寄付を見た場合は?

このような寄付金控除の制度ですが、FXの節税対策という観点から見るとどうなのでしょうか。少し具体的に考えてみましょう。

例えば、収入がFXのみの方がFXで年間1,000万円の利益をあげた場合、「寄付金控除の計算方法について」で説明したとおり1,000万円×40%=400万円が寄付金の限度額となりますので、最大限寄付をしたとしても節税額は、「(400万円-2千円)×20%(税率)=約80万円」となります。

80万円の節税をするために400万円の支出をしているわけですから、寄付をせずにそのまま税金を納めた場合と比較して、約320万円手元のお金が減っていることになります。

節税の目的は、利益から納めなければいけない税金を減らし、使えるお金をたくさん残すことかと思いますので、その観点からすると、確かに税金だけを比較すれば納める税金は減っても、寄付をしなかった場合と比べ、手元に残るお金が少なくなってしまうようでは、節税対策としては本末転倒のような気もします。

もちろん、寄付という行為自体は素晴らしいことだと思いますので、それに対してとやかく言うつもりは全くありませんが、寄付をすることが節税対策になるかと問われれば、必ずしもそうとは言えないように思います。

もし節税を目的とされるのであれば、寄付でなくても、他の方法できちんと対策を行えば、利益から納めなければいけない税金を減らし、使えるお金をしっかり残すことも可能です。

なので税額だけにとらわれず、本当の意味での節税対策が行えるよう、よく考えてから行う必要があると言えるでしょう。

※今回は個人で寄付をした場合のお話ですが、法人で寄付をした場合でも同じような結果が起こりますので、ご不明な点がありましたらお気軽にお問い合わせ下さい(2014.6.12)。

▶具体的な節税実績や、無料での法人化、無料節税シミュレーションについて見る >>> TOPページへ

※上記の内容は記事発行時のものです。税法は毎年変わります。現在のリアルタイムな税金対策の内容や、何かご不明な点がございましたら、お電話や以下のメールフォームからお気軽にお問い合わせ下さい。また、今よりどれだけ節税できるかの目安となる「シミュレーションのサンプル資料」を無料で差し上げております(もちろん相談されても、こちらから契約を迫ったり、セールスや勧誘等を行う事は一切ございませんのでどうぞご安心下さい)。